Esta bien. La parte sobre la trampa de liquidez la sabiamos todos... es más, taaaan conocida era que hasta las japoneses la conocían. ¿No habrán pensado que los nipones nunca leyeron al gran Maynard?.

Algunos dicen que tanto lo leyeron, que el Gobierno japones sabía que para salir de la profunda recesión que enfrentaba, necesitaba un fuerte impulso fiscal. Así, parece que se mandó en un vendabal de obras públicas, gastos en infraestrutura y fuerte crecimiento de la deuda. Noten sino, que previo al crack financiero, la relación deuda bruta a PIB se mantenía estable y por debajo del 80%. Sin embargo, desde inicios de la década del noventa, ésta relación aumento de forma sostenida llegando hasta casi 200%!!

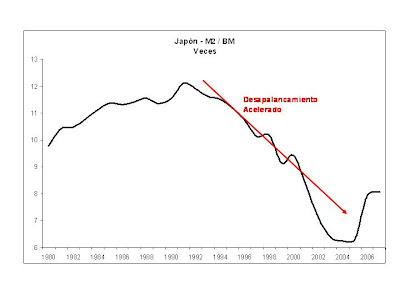

Y además, el sector público japones pasó de resultados positivos a profundos déficits con el objetivo de reactivar la economía. Pero ahí pasó algo raro... lo suficentemente exótico como para que la racionalización teórica suene algo forzada. Hablamos, claro esta, de la Equivalencia Ricardiana. ¡Ésta nos dice que la política fiscal también es inefectiva!. Pasa que cuando el Gobierno se endeuda para impulsar la economía, el sector privado reconoce que en el futuro deberá pagar más impuestos y por lo tanto incrementa su ahorro neutralizando el impulso fiscal. Miren sino el próximo gráfico:

Y además, el sector público japones pasó de resultados positivos a profundos déficits con el objetivo de reactivar la economía. Pero ahí pasó algo raro... lo suficentemente exótico como para que la racionalización teórica suene algo forzada. Hablamos, claro esta, de la Equivalencia Ricardiana. ¡Ésta nos dice que la política fiscal también es inefectiva!. Pasa que cuando el Gobierno se endeuda para impulsar la economía, el sector privado reconoce que en el futuro deberá pagar más impuestos y por lo tanto incrementa su ahorro neutralizando el impulso fiscal. Miren sino el próximo gráfico:

Japón enfrentó un cuadro aterrador:

Miedo 1: Trampa de liquidez y por lo tanto, política monetaria inefectiva

Miedo 2: Equivalencia ricardiana y por lo tanto, política fiscal inefectiva

1 + 2 = Profunda desaceleración en el crecimiento y un largo período de letanía.

¿Puede pasar algo así en los Estados Unidos?. Algunas puntas:

Primero, no es claro que la política fiscal haya sido realmente inefectiva en Japón (ya que no habría sido taaan expansiva como nos dijeron). Además, si realmente no cumplió con el rol reactivador puede ser fruto de la forma en la cuál se instrumentó (emitiendo deuda en lugar de billetes) o de los gastos en los cuales se centró.

Segundo, si realmente existió equivalencia ricardianda en Japón, son muchos los que abogan por que esto no va a ser así en el caso de USA. Algunos ejemplos, acá, acá, acá o acá (noten que si entran en el blog de Krugman, el tag más utilizado es "Fiscal Stimulus").

Tercero, algunos todavía creen que hay margen para la política monetaria.

Sin embargo, me queda flotando la pregunta: Si todo puede fallar ¿Tan seguros estamos de que no vamos a una importante y prolongada desaceleración global?