Que la economía está “caliente” y eso genera inflación debe ser uno de los “análisis” más repetidos en el debate económico Argento. En nuestras múltiples discusiones al respecto, el ¿ex? Decano de la BEA, siempre puso particular énfasis en este aspecto “real” de la inflación doméstica: el crecimiento de la actividad económica por encima del crecimiento de pleno empleo de los factores productivos genera un exceso de demanda que impulsa al alza los precios. Otro forma de vincular la “temperatura” de la economía con los precios puede ponerse en términos más “heterodoxos”: el elevado uso de la capacidad instalada y del empleo generan “presiones inflacionarias” por la vía de incentivar la puja distributiva entre trabajadores y capitalistas.

Sea como sea, para que alguna de estas versiones tenga algún asidero en la discusión actual, deberíamos verificar si realmente existen indicios de que la economía argentina está creciendo por encima de su producto potencial o, alternativamente, que el uso de capacidad es elevado.

Una forma usual de enfocar este problema es a partir la diferencia entre el producto que observamos y su tendencia de largo plazo (aproximada por alguna estimación simple no exenta de diversos problemas que dejamos para otra oportunidad). El gráfico que sigue muestra esta diferencia para Argentina, Brasil y Chile desde 1990 hasta 2010, donde se compara el crecimiento con el de un simple filtro Hodrick-Prescott (que no es ni más ni menos que un método estadístico para obtener una curva que pasa más o menos por el medio de una serie de tiempo):

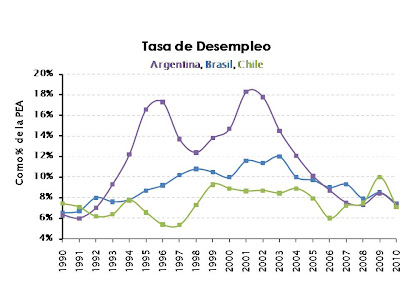

Cabe notar que si uno toma este indicador como el relevante para medir el nivel de “sobre calentamiento” de una economía, se percibe que en el período 2006-2008, las tres economías parecían estar creciendo por encima de su tendencia (claramente, Argentina siendo la que más, fundamentalmente en 2007). Sin embargo, la mirada de largo plazo debería advertir sobre el uso de este tipo de análisis: la serie muestra que los mayores excesos de demanda de la economía argentina se registraron entre los años 1991 y 2000, período en el cual la tasa de desempleo se ubicó generalmente por encima del 12% anual (ver gráfico que sigue). El mismo resultado se observa al analizar el caso de Brasil: en el año 2000, la economía habría estado en un nivel de producto consistente con el pleno empleo, pero el desempleo alcanzó al 10% de la población económicamente activa.

Cabe notar que si uno toma este indicador como el relevante para medir el nivel de “sobre calentamiento” de una economía, se percibe que en el período 2006-2008, las tres economías parecían estar creciendo por encima de su tendencia (claramente, Argentina siendo la que más, fundamentalmente en 2007). Sin embargo, la mirada de largo plazo debería advertir sobre el uso de este tipo de análisis: la serie muestra que los mayores excesos de demanda de la economía argentina se registraron entre los años 1991 y 2000, período en el cual la tasa de desempleo se ubicó generalmente por encima del 12% anual (ver gráfico que sigue). El mismo resultado se observa al analizar el caso de Brasil: en el año 2000, la economía habría estado en un nivel de producto consistente con el pleno empleo, pero el desempleo alcanzó al 10% de la población económicamente activa. Dadas estas limitaciones en el uso de este tipo de indicadores, retomemos una línea alternativa que alguna vez propusimos en este blog. Para ellos, vamos a definir una brecha de factores productivos, tomando como insumos relevante la tasa de desempleo y el uso de capacidad instalada. Respecto del primero, tomaremos la diferencia entre el valor observado en cada año y el valor mínimo para toda la serie desde 1990, partiendo de la idea ¿keynesiana? de que el mercado de trabajo nunca se vacía*.

Dadas estas limitaciones en el uso de este tipo de indicadores, retomemos una línea alternativa que alguna vez propusimos en este blog. Para ellos, vamos a definir una brecha de factores productivos, tomando como insumos relevante la tasa de desempleo y el uso de capacidad instalada. Respecto del primero, tomaremos la diferencia entre el valor observado en cada año y el valor mínimo para toda la serie desde 1990, partiendo de la idea ¿keynesiana? de que el mercado de trabajo nunca se vacía*.Como indicador de utilización de la capacidad instalada (UCI) de la economía vamos a tomar la relación entre el PIB y el stock de capital de cada año**. En este caso, la brecha relevante será la diferencia entre el valor observado de UCI y el valor promedio, bajo el supuesto de que la UCI tiende a su valor medio, siendo este último el que indica el nivel de UCI compatible con el pleno empleo. Finalmente, para armar el indicador tomamos el promedio de ambas brechas:

Ahora sí. Claramente la Argentina de la convertibilidad tuvo fue un período de fuerte subutilización de los recursos productivos. Por su parte, en el caso de Chile, el crecimiento del producto hasta 1997 fue acompañado por un elevado uso del capital y del trabajo, situación que fue revertida hasta el año 2007. Brasil muestra una subutilización de recursos durante casi todo el período, aunque a partir de 2003, la brecha negativa tiende a cerrarse aceleradamente y desde 2008 que están rondando el pleno empleo. Para ir más en detalle al caso argentino hagamos un zoom al proceso iniciado en 2003:

Ahora sí. Claramente la Argentina de la convertibilidad tuvo fue un período de fuerte subutilización de los recursos productivos. Por su parte, en el caso de Chile, el crecimiento del producto hasta 1997 fue acompañado por un elevado uso del capital y del trabajo, situación que fue revertida hasta el año 2007. Brasil muestra una subutilización de recursos durante casi todo el período, aunque a partir de 2003, la brecha negativa tiende a cerrarse aceleradamente y desde 2008 que están rondando el pleno empleo. Para ir más en detalle al caso argentino hagamos un zoom al proceso iniciado en 2003: El punto de inicio en 2003 era una subutilización de recursos de 5,5% del PIB (esta brecha había llegado a 8,3% del PIB en 2002). El acelerado crecimiento en la actividad, acompañada por la marcada contracción en el desempleo y crecientes niveles de utilización en el stock de capital hicieron que esta brecha se cierre en solo tres años: para 2006 la economía se encontraba cerca de la plena utilización de recursos. En ese mismo período, la tasa de inflación había marcado una tendencia ascendente, pero se ubicaba consistentemente por debajo del 15% anual.

El punto de inicio en 2003 era una subutilización de recursos de 5,5% del PIB (esta brecha había llegado a 8,3% del PIB en 2002). El acelerado crecimiento en la actividad, acompañada por la marcada contracción en el desempleo y crecientes niveles de utilización en el stock de capital hicieron que esta brecha se cierre en solo tres años: para 2006 la economía se encontraba cerca de la plena utilización de recursos. En ese mismo período, la tasa de inflación había marcado una tendencia ascendente, pero se ubicaba consistentemente por debajo del 15% anual.Sobre este contexto, en 2007 la brecha de recursos se ubicó en valores claramente positivos, lo que junto al impacto del alza en los precios internacionales aceleró la inflación que superó el 25% anual. La crisis de 2009 y la desaceleración en el ritmo de actividad económica indujeron una fuerte desaceleración en el proceso inflacionario que cayó al 15% anual, valor que expresa claramente las consecuencias que la inercia genera sobre la inflación una vez que ésta ha iniciado su curso. En 2010-11, la economía volvió a crecer fuerte, la UCI subió, el desempleo cayó nuevamente y la inflación volvió al barrio del 25% anual.

Un contrargumento usual a este razonamiento es que el propio crecimiento elevado induce un mayor nivel de inversión lo que aumenta el stock de capital y hace que la UCI vuelva a su nivel normal sin enfriar la economía y sin que sea necesario aumentar el desempleo. Pues bien, si ese es el caso, en 2012 con una economía creciendo al 5% anual y el desempleo cayendo a 6,5% sería necesario un incremento en la inversión real de más del 90% anual para que el stock de capital compense endógenamente el crecimiento en la actividad económica.

De hace tiempo hemos dicho que rechazamos las explicaciones unicausales de un proceso tan complejo como lo es el inflacionario. La formulación tradicional de inflación por exceso de demanda sería, de acuerdo a estos números, solo válida para los años 2006-2008 y 2010-2011. Por el contrario, la explicación alternativa que vincula elevado nivel de utilización con puja distributiva puede racionalizar solo una parte de la dinámica de precios desde 2005 en adelante.

Por último vale notar que la experiencia de 2009 es muy ilustrativa respecto del uso de políticas contractivas como medio para frenar la inflación: ese año, la caída del producto fue más o menos de 3%, lo que implicó una desaceleración respecto del año anterior de más de 10 p.p. en un contexto donde la tasa de desempleo subió 1,1 p.p. y sin embargo, la inflación se mantuvo por sobre el 15% anual. Es por lo anterior que frenar la inflación enfriando la economía implica un elevado costo socioeconómico que debería desalentar el uso de esta opción. Por el contrario, el énfasis debería estar puesto en actuar sobre la puja distributiva con el objetivo de desarmar la inercia inflacionaria que arrastra el país con un acompañamiento, en segundo plano, de las políticas macroeconómicas tradicionales.

Saludos,

Genérico.

* Aquí el mínimo indicaría ese valor friccional. Podemos criticar esta aproximación, pero a primera vista me parece una buena aproximación.

** Las fuentes de las series son: para Argentina, este paper de CEPAL. Para Brasil, IPEADATA y para Chile este paper de BCH (por supuesto, para Chile no hay dato de 2010). Como siempre, estamos usando el IPC-CqP (que dentro de poco lo vamos a renombrar IPC-BEA y ya).

** Las fuentes de las series son: para Argentina, este paper de CEPAL. Para Brasil, IPEADATA y para Chile este paper de BCH (por supuesto, para Chile no hay dato de 2010). Como siempre, estamos usando el IPC-CqP (que dentro de poco lo vamos a renombrar IPC-BEA y ya).

18 comentarios:

Gene, se viene un "arbitraje" de paritarias donde nadie puede pasar más del 10-15%, no es una apuesta, pero creo que por ahí va a pasar la primer puntada...siguen las cuotas, mientras tanto...

Me gusta el análisis, va por otro camino...

Saludos

DFT

Muy interesante el análisis, me gusta mucho el punto de vista, pero probablemente modificaría las conclusiones. Yo diría lo siguiente:

El crecimiento de la actividad económica se debe mantener al mayor nivel posible, eso no lo discutiría, lo que es MUY IMPORTANTE es ir modificando la relación inversión/consumo para poder ir a alta velocidad sin recalentar.

Pero para lograr esto tiene que existir un mecanismo de incentivos a postergar consumo presente por un mayor bienestar y consumo futuro.

Luego otro aspecto separado de lo anterior es la puja distributiva, que también deberíamos pactar como sociedad una distribución del ingreso razonable y relativamente justa.

Simplemente poniendo énfasis en la puja distributiva no evitas darte contra la pared si todos salimos desbocados a consumir.

Saludos, y lindo post técnico.

Notar que también una distribución justa también es un incentivo al esfuerzo de los trabajadores en pro de un crecimiento y potencial desarrollo del país.

Luciano, muy bueno el post, sin embargo, seguir con políticas como las actuales ¿no nos llevaría a mayor inflación? La idea de "actuar sobre la puja distributiva" suena a (¡y con todo respeto!) "les hable con el corazón y me respondieron con el bolsillo" de Pugliese, siendo que los agentes económicos intentarán sacar el mayor provecho de la situación. Vivo en Neuquén (dónde se vive una suerte de enfermedad holandesa) los sindicatos petroleros con altos salarios ya piensan en reclamos para el año que viene y son los que determinan el consumo.1 Atte.

[no fui yo el del post, fue Juan!]

Por eso el indicador PBI creciendo a altas tasas no me dice nada si estamos construyendo más puentes o fumando más cigarrillos, o sea de la dirección del crecimiento, de hecho podría ser un crecimiento tumoral, que no es sano ni sostenible y en un tiempo habrá que extirpar.

Los yanquis en estos últimos años “basaron su crecimiento apoyados en EL CONSUMO” y así les va a ir por un buen tiempo si no modifican el esquema. Me parece una frase muy pobre y la empiezo a escuchar por estos lados demasiado seguido, encima ya no se habla mucho del tipo de cambio competitivo (que poco tiene que ver con ingresos bajos y compras del BC).

No cabe dudas que hay un cambio de modelo, con la introducción de las barreras aduaneras extendidas (son útiles pero no sé si aplicadas de esta manera), que protegen temporalmente la industria local pero suben el potencial de apreciación con sus inconvenientes asociados. No hay dudas que el modelo cambió, nos gustó el consumo y queremos seguir por ese lado. Seguramente la vamos a pasar mejor en el presente pero nos va a llevar más tiempo desarrollarnos.

Juan, muy interesante el análisis. Aunque no estoy de acuerdo en algunas cuestiones metodológicas. Sin embargo, y tomando tu conclusión sobre la necesidad de poner el foco en la puja redistributiva, básicamente salarios no?, para reducir la inflacion, por lo menos en un ppio (entiendo), ahi si que la diferencia es grande. Fernando Baer Perdon pero apreté enter para espaciar y salio el comentario. Me refiero a que aproximadamente el 45% de la economía es informal. Más aún, esa misma cifra indica la tasa de empleo informal de la economía. Y de los formales, no todos los emp...leos con representacion gremial tienen la posibilidad de indexar a una tasa, digamos, que replique o supere la inflación observada/esperada. Si consideras esos elementos, yo te diría (algo que vengo sosteniendo desde hace un tiempo) que estas condiciones del mercado de trabajo son las que actuan de "ancla" nominal ante el desmadre de muchas de las variables que habitualmente esperamos sean anclas efectivas. En conclusion, no creo que solucionar el problema de sobrecalentamiento-inflacion sea poner el foco en la puja distributiva. Las politicas macro siguen siendo vitales. Como bien decis, no hay explicaciones unidireccionales...pero no concuerdo en que el foco deba ser puja redistributiva...porque en definitiva, ese no es el rol de las politicas publicas activas! Para eso hay mercados...algunos con mayor o menor poder de negociacion, pero hay mercados. De cualquier manera, celebremos el debate!

y un dia llego el ajuste... hacerlo con anestesicos inflacionarios para licuar el gasto q frene la futura emision, luce socialmente mas aceptable q llamarlo enfriamiento, pero x mas q cambiemos de interno, la linea nos deja en la misma parada

Salutti

a todos, aun a los mejores alumnos

http://focoeconomico.org/2011/10/20/consecuencias-fiscales-del-presupuesto-2012/

ayj

1. En Argentina hay inflación de demanda. Las demás causas vienen atrás.

2. Me parece interesante que expongan otros métodos distintos al filtro HP, que no dice nada.

3. Para crecer a tasas asiáticas, hay que tener una relación I/PIB (precios constantes) asiática: 35%. He ahí el problema.

4. En virtud de ello me parece contradictorio el párrafo del final: si no vas a pasar de 22-25% a 35% en pocos años, si no querés tener 25% de inflación, tenés que desacelerar el vertiginoso ritmo de crecimiento de la demanda, mientras tanto (política fiscal súper expansiva y tasas de interés negativas -consumo privado)

5. No es bueno confundir velocidad con vértigo (C. L. Menotti).

6. Si un motor está recalentado, debe ser enfriado, para que quede caliente, y en funcionamiento.

Saludos,

Nico

O tener una política monetaria como la que tiene Uruguay, con cifras de crecimiento similares a las argentinas, pero sin inflación mayor a 2 dígitos

hola : en el fragmento extraido de la nota CALIENTE, QUENTE...(del blog) donde dice: "...el crecimiento de la actividad económica por encima del crecimiento de pleno empleo de los factores productivos genera un exceso de demanda que impulsa al alza los precios..." hasta ahi coincidimos.... lo ke no me keda claro .. es de donde Kristina sako que " el pais estaba en PLENO EMPLEO"... dibujo, maquillo, que nos pasa a los argentinos???, jony la gente esta muy loca!!?? jeje.... no hay duda ke la inflacion esta y NO ES NINGUNA SENSACION .... pero insisto con lo de PLENO EMPLEO !!

Hola a todos: me parece que el aspecto externo no es para despreciar. La inflación se da, sobre todo, en los sectores de alimentos de los cuales sobran oferta en argentina: o sea se contradice con la tesis de un exceso de demanda interna, tal vez no con un exceso de demanda total (interna y externa). Ahí está la cuestión: si tenemos que pagar el precio de un aumento de la demanda externa (el precio al cual nos compran los chinos), entonces tendremos inflación. Ya sé: eso significa volver a Diamanda, a las retenciones... pero tiene un fondo de racionalidad.

Saludos

Francés

Algunos puntos.

Hay una interpretación alternativa para la aceleración inflacionaria de 2007: el gasto público prácticamente duplicó su tasa de crecimiento interanual de 24% en 2006 a 46% en 2007. De hecho, explica mejor la infla en 2008 que baja a pesar de que la brecha sube.

Y el gráfico "viola" el ceteris paribus en 2 sentidos muy importantes. Uno, el creciente atraso tarifario. Los subsidios económicos pasaron de 0.5% del PBI en 2005 a, digamos, 4% mínimo estimado para 2011. Otro, la apreciación cambiaria.

Si uno pudiera, "corregiría" la inflación por el los atrasos tarifarios y cambiarios, que no son más que inflación reprimida.

Por supuesto que tiene sentido bajar la inflación inercial. De hecho, es la menos costosa de bajar. Estamos de acuerdo en una parte de la conclusión, no en la sugerencia de que la sobre-estimulación de la demanda no importe.

Saludos

Francés, el proceso inflacionario puede estar liderado por AyB, pero, es evidente que alcanza al conjunto de Bienes y Servicios (salvo los regulados).

Miguel, la aceleración del Gasto Público, ¿por qué canal genera inflación?. Si es por el gap de producto, es parte del análisis. Si es por otro vía, habría que explicarlo.

Saludos

Gene

¿El output gap es exógeno? Ya que hablamos de explicar...

¿Los otros 2/3 de mi comentario? ¿De acuerdo?

No, el gap no es exógeno (lo que no implica que sea irrelevante o que las velocidades de ajuste sean triviales).

La inflación sin subsidiodes es más alta (de una primera ronda, solo con tarifas creo que el Bco. Ciudad sumaba unos ¿11 p.p.?). Eso es cierto... ¿so?

Respecto de la apreciación, de acuerdo. De hecho, el gap positivo del último año y medio se dió con infla estable circa 25%. Yo dije que no me gustan las explicaciones uni-causales. Menos en este tema.

En definitiva, mi punto en la entrada es negar que solo el "calentamiento" sea la única explicación válida.

Saludos.

PD: ¿Precios internacionales/TdI no entrada nada en tu argumentación?

Publicar un comentario