A partir de este buen post de Ana C. se me dispararon un par de cosas sobre el tipo de cambio real que exceden el espacio de un simple comentario.

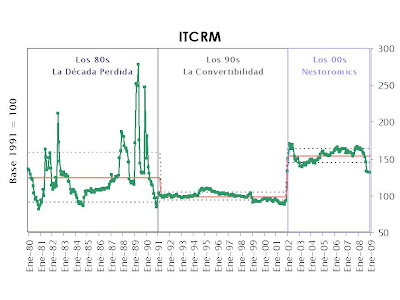

Primero, una aclaración algo "técnica" si se quiere. Usaremos un Índice de Tipo de Cambio Real Multilateral (ITCRM) ajustado por precio mayoristas. Segundo, corregímos la evolución del mismo con la inflación (minorista en este caso) de un conjunto de provincias que reportan la data para corregir suspicacias Indec-seables.

Una vez, un profesor me dijo que si tuviese que explicar la historia económica Argentina reciente con un sólo gráfico, usaría un parecido al que sigue a continuación:

Los ochenta, fueron un período de alta volatilidad en todos los sentidos. El ITCRM se movió como loco al compás de un contexto internacional y doméstico altamente conflictivo. Las grandes hiper llevaron a profundas devaluaciones reales. Las líneas negras con puntitos muestran al promedio de la década + o - un desvío estándar. Verán entonces, que la amplitud del movimiento en los '80 hacían que las señales de precios relativos fueran de poca relevancia.

Los ochenta, fueron un período de alta volatilidad en todos los sentidos. El ITCRM se movió como loco al compás de un contexto internacional y doméstico altamente conflictivo. Las grandes hiper llevaron a profundas devaluaciones reales. Las líneas negras con puntitos muestran al promedio de la década + o - un desvío estándar. Verán entonces, que la amplitud del movimiento en los '80 hacían que las señales de precios relativos fueran de poca relevancia.Los noventa, son el reverso de lo dicho antes. El ITCRM se mantiene muy por debajo de los valores de la década pasada y la volatilidad se reduce sensiblemente. Un esquema así, no pudo (ni podía) absorber las crisis que se produjeron en el mundo a lo largo de la década finalizando como todos sabemos que terminó.

Y luego, la época dorada de las Néstoromics. Un ITCRM sensiblemente más depreciado que en la década previa (y por encima del promedio de los '80 tb.), algo más de volatilidad que en los noventa, pero no tanto como en los ochenta y un marcada estabilidad en los últimos 2/3 años. Si embargo, la crisis global con sus consecuencia depreciatorias en el mundo y los coletazos inflacionarios llevaron a una sostenida apreciación real sobre fines de 2008-principios de 2009 que nos deja por debajo del "corredor" de esta época.

El problema cuando esto pasa, es que los sectores transables de la economía pierden competitividad-precio (p.e., el éxodo de turistas argentos a Brasil del último verano) lo que afecta sus ventas externas y su producción. Por lo tanto se contrae su demanda de empleo y bienes intermedios... el eslabonamiento sigue y sigue. La economía se contra y crece el desempleo. Lo (probablemente) "positivo" de esta película es que se reducen las presiones inflacionarias, tanto internas como externas.

Si comparamos con nuestro principal socio comercial (Brasil), la depreciación real del Real en 2008, cercana al 30%, es el correlato (obvio) de esta dinámica. Chile y México también muestra depreciaciones reales en el año.

Si bien, los vínculos TCR-Crecimiento o TCR-Inflación son fruto de un amplio debate en la academia, y no busco aquí dar una respuesta, me parece sensato pensar que: en un contexto global casi-deflacionario y con desaceleración de la actividad, el pase a precios de una devaluación no debería ser significativo. Al mismo tiempo, un tipo de cambio real que quede "colgado" muy abajo (apreciado) no puede ser bueno para el crecimiento y el empleo, menos en un contexto donde todos tus socios andan devaluando.

Si bien, los vínculos TCR-Crecimiento o TCR-Inflación son fruto de un amplio debate en la academia, y no busco aquí dar una respuesta, me parece sensato pensar que: en un contexto global casi-deflacionario y con desaceleración de la actividad, el pase a precios de una devaluación no debería ser significativo. Al mismo tiempo, un tipo de cambio real que quede "colgado" muy abajo (apreciado) no puede ser bueno para el crecimiento y el empleo, menos en un contexto donde todos tus socios andan devaluando.Por lo tanto, señores, llegó la hora... al menos, haganlo que vuelva al "corredor".

Saludos

Genérico

PD: intenté usar la estética que surgió de esto. Intuyo que deberemos seguir buscando.

32 comentarios:

Genèrico,

coincido con tu recomendaciòn, pero la verdad....si fueras ministro de economìa...te animarìas a afirmar que el pase a precios de una devaluaciòn no serìa muy significativo? Creo que uno de los factores que afectan ese "pase" son las expectativas de los agentes econòmicos. Y en Argentina, salvo en el pozo del 2002, los agentes cuando el dolar devalùan trasladan directo a precios màs ràpido que lo que tardo en tipear esto. Asì como en 2007/08 la inflación real (viste la de confusiones que causa el desastre del INDEC....inflaciòn real ergo precios reales reales serìa, no?) se comiò el colchón cambiario en 2009 me parece que el ajuste cambiario marcarà el ritmo de la inflaciòn de los pròximos 12/18 meses.

Ojalà me equivoque. De todas maneras, y por la razòn anterior, la devalueta deberìa hacerse como un random walk pero con tendencia hacia arriba, de manera de minimizar la especulaciòn de corto (la de largo ya està jugada porque todos los operadores ya descontaron la devaluaciòn a 3.8/ 4.0 hace al menos dos meses)

Coincido con usted genérico, si hay que hacerlo en algún momento tiene que ser ahora, que pareciera ser el momento en que menos pasaje a precios tendría que haber. Aunque il postino tiene razón, en Argentina las devaluaciones son trasladadas a precios casi hasta antes que se produzcan, con la diferencia de que esta vez, desde mi punto de vista, los asalariados están con menos poder de negociación para aumentar salarios, y puede que ello lleve a un techo de inflación.

En los primeros meses los precios van a volar, pero es probable que después tengan que ir ajustando.

Algo sí es seguro, los asalariados seremos más pobres...

Genérico

Si te felicita Postino es que hiciste un trabajo fundamentado.

Pero como NO soy economista, y creo que esta siempre esta subordinada a lo político, tengo dudas sobre la utilidad de las devaluaciones.

Si se generaliza el “Buy American”, que es una decisión política, no importa si regalas la mercadería y encima te haces cargo del flete.

NO ENTRA, te dice el patovica.

El Plan de la RPCh prioriza los bienes y servicios chinos, ídem lo de Obama en Obras Publicas; no importa si el acero brasileño o el cemento mejicano es mas barato, no se busca la rentabilidad sino combatir la desocupación domestica a cualquier precio.

Todos proclaman la superioridad del Libre Comercio, pero….

¿Alguien pensó escuchar a Greenspan pedir la Estatización de la Banca, o que Bush tirara por la borda públicamente el “Moral Hazard”?

Entonces la pregunta que habría que hacerse es si el Mundo mantiene el LC, lo restringe moderadamente, o directamente se cierra en Bloques.

Un abrazo y mis disculpas por empiojar el post con política

Postino, Contrera es cierto que si la deva nominal se va a precios la dinámica es complicada y altamente inestable. Afirmar taxativamente que no va a haber pass-through es imposible, pero no creo que sea cercano a 1. Por eso es cierto que el salario real se reducirá. Pero bue, es p o q. Creo que un poco de p para que no caíga q... no hay primeros óptimos en esta discusión.

Manolo, por favor que no es empiojamiento sino más bien un punto central del debate. Si cambian las reglas de juego internacional y se pasa a un mundo de autarquía, la importancia del TCR será de segundo orden. Pero, en el mientras tanto no podemos quedar con el TCR apreciado. Un gusto tenerlo por acá.

Saludos.

Tenemos un problema de inconsistencia temporal. Yo publiqué mi post el 4 de marzo y el tuyo tiene fecha del 3. A ver si estábamos escribiendo de lo mismo. Tu serie es mucho mejor, la verdad, y aparece lo que yo no conseguí ver en la del Central, que el peso se apreció.

¿No alcanza ese nivel para ser feliz?

pregunto

para autarquia, se puede? en los 80s seguro, ahora?

Yo no estoy seguro que el TCR en un mundo de autarquia sea de 2do orden, me parece que junto con lass barreras arancelarias, paraarancelarias y tuti es un punto central.

Como siempre digo, España de los 60s 70s

Generico, me suena que si ajustas por terminos de intercambio te va a dar que necesitamos una deva mas grande

Me gusta esta deva leve. Nos deja más tranquilos. Las devas fuertes generan ese no sé qué de transferencias inequitativas automáticas que no se van a trasladar a inversión, ni que les pongas el chumbo sobre la mesa. Vamo lento, ganando competitividad (o tratando de no perderla), pero no dejando a nadie desprevenido. Sin telefonazo amigo que te pasa la data antes del rodrigazo me parece que es mejor. El único aspecto que rompe las pelotas, que genera incertidumbre sobre lo que se va a hacer, es el campo. Arreglado eso, todos los agentes económicos ya saben como opera el gobierno. El problema es la tensión de los que quieren cambiar el caballo en medio de la carrera. No tiene sentido.

Sin contexto favorable afuera, generico, el tcr se te desborda. No es una simple cuenta de "estamos en recesión, precios contenidos, es el momento!". Estas inyectando al sistema volatilidad y riesgo cambiario. Los agentes "y nosotros" nos avivamos tarde o temprano.

1) hay perdidas de diferenciales de cambios en los balances ya (primer sintoma)

2) lo que te lleva a encalzar posiciones de hedge en mercados a termino (lo que esta ocurriendo)

3) El demanda de base se vuelve inestable

4) con restricción de dolares de afuera, el margen es subir la tasa en pesos (lo que ganas depreciando lo perdes en el costo de capital, con el problema que afuera tus mercancías caen en precios y cantidades demandadas).

5) El gobierno no necesariamente mejora su margen de maniobra. El costo fiscal pasa por el financiamiento, volatilidad cambiaria es riesgo sistematico para el acreedor externo y perdida de capital para el acreedor local (nadie presta, incluso en pesos)

6) ¿Mejora la ecuación economica la mayor volatilidad financiera?. Si en el ejercicio t0 si lo hiciste con costos viejos, si las condiciones no cambian t+1 te hundis, tanto por ajuste de precios (ponele que sea menor a 1) como por costo de capital (lo que vimos hasta fines de 2002 cuando la liquidez de dolares tranquilizo a los agentes y comenzo una caída abrupta de la volatilidad, las tasas implicitas de cubrirse en dolares jamas superaron el 5% anual hasta entrado 2007).

7) Otros items, pero todos en función de que argentina incluso con flujo de capital imperfecto (ultra represión de capitales que vivimos) sigue atada determinantemente al ciclo financiero internacional. Esta crisis de solvencia (que los dolares impiden) apenas tiene 5 meses. Dejemos correr las consecuencias.

Buen laburo,

Mauro

Una prqueña observación. Decis "Los noventa, son el reverso de lo dicho antes. El ITCRM se mantiene muy por debajo de los valores de la década pasada" Pero tu grafico analizado estadisticamente lo desmiente, porque todos los puntos de los 90 están dentro de la media mas un sigma de los 80. Eso no es una diferencia significativa. La diferencia entre los 80 y los 90 esta en la variabilidad.

Ana, si ud tiene razón. Pasa que empecé a escribir sobre un post que nunca vió la luz y me olvide de cambiar la fecha. Igual la causalidad es clara, va de su post al mío. Si alcanza con ese nivel para vivir es una gran pregunta. Mi intuición: pre Lehman, quizás. Post Lehman, no creo.

ayjblog, en un mundo de autarquía el rol de TCR para restringir el comercio es de segundo orden. Sino, todos entran a devaluar y la cosa no se sostiene. Si es posible ahora? díficil, pero you never really know.

el_bost, ajustado por todos los shocks de ahora, lo más probable que el TCR de largo plazo (en sentido econométrico) se haya depreciado bastante.

Fede m., devaluar así permite ganar guita a quién especula. Si es la estrategia óptima lo veremos. Yo creo que si tenés en algún momento un corrida como la de sept-oct de 2008, se complica.

Mauro, lo que ud me dice es que la deva es inevitable por que el mercado ya la descuenta?? es probable. Es siempre un juego estratégico entre el compromiso del BCRA y el sector privado. Pero como le dije recién a Fede m., tiendo a pensar va a ser díficil seguir aguntando los tirones (no por que no tengas conque, sino por que es un costo no fundamental que pagás)

Anon. 8:51... y bue, estadísticamente puede ser. Economicamente, no. Y este es un blog de economía.

Saludos a tutti.

Creo que el parámetro fundamental que debe usarse para el tipo de cambio es la deuda externa. Esta es nuestra espada de Damocles que nos dificulta mucho la marcha hacia el desarrollo. Por ese motivo soy partidario de liberarnos de esa deuda cuanto antes y para ello necesitamos una política altamente exportadora que recomienda siempre un dólar alto. El problema son los cambios bruscos que atentan contra la economía. Por eso mi propuesta es tomarnos unos dos o tres años para ir lentamente elevando el tipo de cambio real tal de ser un fuerte estímulo a la exportación, única fuente de divisas. De paso eso nos sirve para emplear toda la mano de obra y mejorar la distribución. El tema es buscar las mejores formas de implementarlo.

Generico, su respuesta con respecto a la estadistica y la economia explica los desastres que hacen los economistas.

Anón. 2:06 (el mismo de antes?)como sería eso?? Desarrolle un poco por que así no se entiende bien a donde apunta con su crítica.

Horacio, el tema del peso de la deuda es fundamental. Tb es cierto que incrementar el ahorro para cancelar deuda no siempre es la decisión óptima. Dicho de otra forma, si no hay cambios profundos en el funcionamiento de las arquitectura financiera global, hay que seguir como hasta ahora.

Sin embargo, si de llegan a dar un par de cambios clave, no sé si todo pasa por cancelar deuda.

Coincido Gerérico.

Deshacernos de la deuda ya es una cuestión de política de la Nación, y allí habría que abrir el debate público.

En cuanto a las finanzas, sería partidario de un estudio integral del sistema pues las reformas que creo se necesitan darían un rol creciente el Estado. Tal vez no estemos aún maduros.

Buen post Generik...pareceria q la parte alta de la banda esta alrededor de 4,7 no??

Pero si esto fuera tan simple como esperar q se recesione la economia un poco, y ahi le pegamos un ajustecito, no habria tantos ladrones sueltos x la calle, todos se dedicarian a licuar pasivos sin costo alguno. La gente aprende.....entonces hay riesgos altos q la parte final de su grafico se una con la parte inicial y se termine desarticulando el tema.

El estado no puede sencillamente aumentar el gasto, licuar con inflacion y luego esperar q la gente se quede esperando con sus pesitos a q el dolar recupere valor competitivo. Por que haria eso, para reiniciar el circulo virtuoso de la caja fiscal garpa elecciones??? No lo veo tan facil. Mover el TCN basados en la conviccion q hay q licuar xq no hay caja es imposible. Moverlo para ser competitivos cuando el Estado es el q te revalua hace 3 años la moneda con crecimiento astronomico del gasto no cierra. Redrado podra silvar bajito mientras deja q se corra hacia 4 mangos, pero no servira de nada xq cualquier mejora sera absorvida x la aspiradora Nestor para aumentar nuevamente el gasto. Entonces caemos en la politica estimado Manolo, no necesitamos protegernos del Nafta, necesitamos q nuestro estado gaste en forma acorde a su capacidad de generar caja sin desplazar al sector privado. Luego pues, podemos rompernos el coco para pelear la torta, pero expandirla para caer en el circuito vicioso de aumentar el gasto, devaluar, licuar, aumentar el gasto, etc, solo nos llevara a los 70-80, con todas sus bondades y defectos, entre ellos la parte inicial del hermoso cuadro q nos indica la proxima estacion.....volatilidad !!!

Sdls cordiales

Me olvide de firmar

Sdos cordiales

Gene,

Miralo a este che! Un día despues de vos y dos días despues de Ana....caradura..

http://www.cronista.com/notas/178971-el-eterno-dilema-del-dolar-equilibrio

como bien dice generico, el mercado ya conoce la estrategía, y esta politica no es sostenible.

Mi visión de la depreciación cambiaria administrada no es la mejor. Habría que hacer un estudio mucho mas abarcativo de los existentes, pero conceptualmente lo creo valido porque tiene cierta logica interna, de que tanto la variabilidad como los puntos extremos "fuera de las bandas de control" (creo que así le llaman en estadistica) no dependen ni de la politica fiscal, ni de la politica monetaria, simplemente del momentum del flujo de capitales internacionales (tanto en precios sobre exportaciones como en financiamiento)

Esas bandas que usted marca de baja volatilidad mientras se ajustan las expectativas de precios y la variabilidad de los tipos de cambios cambios ponderados, no son consecuencia de politicas internar; en volatilidad cambiaria tambien "somos precios aceptantes", y eso se potencializa en flotación.

El sistema esta hecho para no resistir apreciaciones del dolar o contracciones en los flujos de capital. Como esto es ciclico, creo que los proximos años la tendencía serà a converger en la volatilidad cambiaria tipo años 80.

Es cierto que contamos con mas instrumentos de control, los mercados a termino estan mas desarrollados que hace dos decadas atras, pero tambien es cierto que no son armonizadores de expectativas del agrado del banquero central o el ejecutivo de turno. De mas esta explicar los "porque".

Mi cuestionamiento a los sistemas flotantes reside tanto en la volatilidad que inyectan a nivel patrimonial como de ingresos (sea en argentina o en Chile -esto pasa siempre-) mientras suponen mejoras en to (estructuras de costos viejos) en los transables locales. Transables locales que cuando mas se los necesita, el precio local queda neutralizado por la demanda y los precios internacionales (pasa en Chile tambien). Salvo cisne negro de por medio (burbuja de liquidez 2002)

En tiempos de recesión lo que usted necesita es disminuir la volatidad por lo menos de tipo cambiaria sobre patrimonios e ingresos, eso no se logra con flotación cambiaria apriori. El piso de la caída lo impone no el ahorro forzado en dolares sino la composición patrimonial de los locales. El ahorro forzoso no viene solo....

Claro, que lamentablemente, los gobiernos como en 2001 con un papel miy importante en los activos del sistema, pueden generar y terminar desarrollando riesgo sistemico, y comprometiendo todo el sistema no solo a nivel precios.

Es cuestion de mecanismos de compensación, si el neto es apenas indiferente, sin duda trataría de esquivar la flotación. Creo que esta es una critica aceptable, y la elaboró muy bien ernesto gaba en uno de los seminarios del central hace un tiempo.

Habrìa que utilizar esos mecanismos de compensación. Porque lo que viene no es bueno, generico.

Mauro

Una consulta, no es una contradicción devaluar para evitar la recesión y al mismo tiempo hacerlo en forma lenta, que sube la tasa a un nivel recesivo?

A las tasas que hay hoy el que se endeuda esta loco o con la soga al cuello.

Impecable, Gene, como (casi) siempre. Olivera tirò, hace 5 meses, $4/Dlr (lo sustentò en ,lgo asì como, el teorema 4-4-4). Su (ponderada) estimaciòn, Gene, del TCR HOY??? Gustazo leerlo, como siempre.

Ah! ¡Si los efectos de las devaluaciones pudieran planificarse serían tan felices los ministros de economía!

Pero no... no son "planificables". La gente es rara, y no actúa siempre de acuerdo a los supuestos.

Saludos!

Martín, tampoco los efectos de las no devaluaciones pueden "planificarse".

charrua, la cosa es que NADIE espera devaluaciones, y en que TODOS esperan que NO haya devaluaciones.

me extraña araña...

Puede ser que en Argentina sea así, pero ciertamente que aquí, en este momento (y en muchos países más) no. Es más, durante este gobierno los agentes económicos más bien han deseado devaluaciones, quejándose de la apreciación del TC y ciertamente la esperan y desean ahora.

la devaluacion es el reconocimiento de un fracaso politico. Es "pedirle" al conjunto de la ciudadania que acepte el dolor de un cierto mal menor, so pena de tener que afrontar un cierto mal mayor, y pedirselo debido a que ha habido en el interin un Fracaso Politico.

Estimados, creo que en este debate fundamental hay un riesgo de que se confundan cosas diferentes.

1. no es lo mismo que suba el dólar y que baje el peso. tradicionalmente, la devaluación en la Argentina corresponde a una desvalorización de la moneda local (o sea, implica una ganancia de competitividad). Ahora lo que ocurre es que sube el dólar en el mundo, y entonces nosotros lo único que hacemos es acompañar el movimiento de todas las monedas (o sea, no ganamos nada de competitividad, como lo muestra el gráfico).

2.la inflación no depende de cuánto vale el dólar sino del desajuste de la cuenta corriente. si hay gran superávit de la cta cte, y el gobierno no permite que el dólar caiga, entonces hay inflación. fue lo que ocurrió desde 2006 hasta hoy. la buena noticia es que ya casi no queda superávit, y entonces la presión inflacionaria está cayendo.

3. no es el TC el que determina la competividad, sino ésta la que determina al TC. y no son los gobiernos los que fijan el TCR, sino que el mercado devalúa o revalúa. Claro que hay formas más indoloras (flotación sucia, por ej) y otras muy dolorosas (haber mantenido la aberración del uno a uno por 10 años, al costo de endeudarse y generar 35% de desempleo).

Saludos,

FG

Charrua, ese es el problema: la economía no es planificable (aunque algunos pretendan que si lo es).

Saludos!

seguro no es planificable?

ah, cierto, la micro, quizas no, la macro?

o entramos en el problema del precio de los zapatos

ah, cierto, no

no?

Tal vez la Nestornomics (gran término!) se haya basado en la utilización de capacidad ociosa, salario real barato que te hizo trabajo intensivo -léase resolviste los 20 puntos de desempleo de 2002. Eso, en un contexto de liquidez global abundante que te bombeó el comercio internacional.

Por varios frentes, no era sostenible. Tarde o temprano las correciones van a tener que hacerse, lo cual es trivial. De cualquier forma, el segundo gráfico es elocuente, porque lo importante sería en mi opinión el misalignment con respecto a la región (de hecho, hubo algo de crisis de primera y de tercera en la caída de la convertibilidad).

¿Ya es tarde para fijar un peg con Brasil, no?

ayjblog: seguro no hay nada, sólo hay personas que están segura.

Saludos!

Publicar un comentario